In una guida precedente ti ho spiegato la formazione e la funzione del pattern chiamato Harami. Oggi voglio presentarti un altro schema candlestick che si comporta in modo molto simile all’Harami e che viene chiamato Homing Pigeon nella versione rialzista e Discending Hawk nella versione ribassista. Visivamente, le due figure appaiono molto simili all’Harami, ma in questo caso i colori, invece di essere contrapposti, sono uguali.

E’ probabile che operatori poco esperti non ne abbiano mai sentito parlare e che rilevando una formazione di questo tipo su di un grafico tendano a tralasciarla. In realtà posso dirti che l’efficacia dell’Homing Pigeon e del Discending Hawk è stata testata da molti traders, con una valenza quasi pari o superiore proprio all’Harami.

Homing Pigeon: applicazione

In questo articolo, voglio soffermarmi in particolar modo sull’Homing Pigeon, che appare graficamente come nell’immagine seguente:

Questa figura si viene a formare in una condizione ribassista del mercato. La sua presenza sta ad indicare una fase di indebolimento del trend e per questo si considera questo pattern tra quelli di inversione.

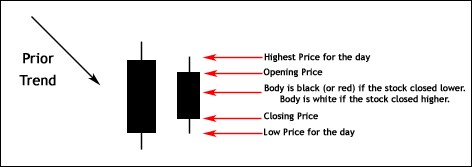

Come puoi notare, lo schema è formato da due candele. La prima è ribassista e ha un corpo molto ampio. Anche la seconda è ribassista, ma il body è ristretto e può essere interamente contenuto dalla prima candela. Quella che vedi riportata nella figura è una formazione “perfetta”, nel senso che le due candele si trovano posizionate in modo tale da rendere il pattern molto evidente.

Non è escluso che la seconda candela possa trovarsi in posizioni leggermente differenti rispetto a quanto vedi nell’immagine. L’importante è che la prima candela possa contenerla interamente (solo per quanto riguarda il body, la shadow è irrilevante).

Di seguito un esempio pratico:

Ti ho riportato l’immagine che vedi sopra per un preciso motivo: si tratta di una condizione dove l’Homing Pigeon si presenta dopo una correzione del trend principale.

La prima candela ad ampio range potrebbe inizialmente portarti a supporre una continuazione della correzione. Ma la seduta successiva apre con una candela dal corpo ridotto, ribassista e che, superando il minimo della sessione precedente, va a posizionarsi completamente all’interno del range dei prezzi della prima candela.

Anche in questo caso, come per altri patterns di inversione che ti ho spiegato in diverse guide, un’accortezza consigliata è quella di attendere la conferma della candela successiva.

Come ho accennato in precedenza, l’Homing Pigeon (e il suo opposto Discending Hawk) tendono ad essere tralasciati, per il semplice fatto che, effettivamente, sono figure meno frequenti rispetto all’Hammer, che si comporta in modo simile. Tuttavia, voglio segnalarti che, secondo le statistiche G. Morris, i due patterns in oggetto superano l’Hammer in efficacia.

Ti consiglio quindi di non sottovalutare queste figure, e di fare un po’ di esercizio per saperle individuare velocemente e correttamente.